摘要:本文将探讨网站开发的税收分类。首先介绍了网站开发税收分类的基本概念,然后深入分析了各类网站开发业务的税收属性及其在实际应用中的差异。结合实际案例,探讨了如何合理进行网站开发税收分类,以帮助企业合规经营,降低税务风险。本文旨在帮助读者更好地理解和应用网站开发税收分类,促进企业的健康发展。

本文目录导读:

随着互联网技术的飞速发展,网站开发行业日益繁荣,在这一背景下,税收分类问题逐渐凸显,成为网站开发企业关注的焦点,对于网站开发企业而言,正确理解税收分类不仅有助于遵守国家税收政策,还能为企业合规经营提供有力保障,本文将详细探讨网站开发税收分类的相关问题,为从业者提供有价值的参考。

网站开发行业的税收概述

网站开发行业涉及多个领域,如软件开发、信息技术服务、电子商务等,在我国,网站开发企业需按照国家税收政策缴纳税款,税收分类是税收制度的重要组成部分,它根据纳税人的经营业务、收入来源等不同的特点进行划分,以便实施不同的税收政策。

网站开发税收分类的标准与依据

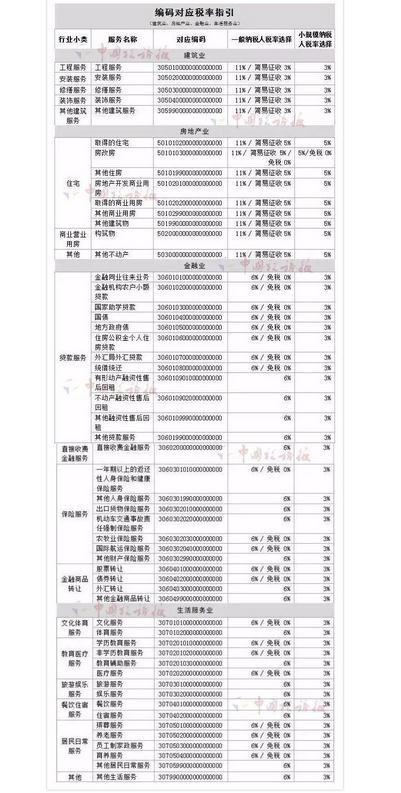

1、增值税

增值税是网站开发行业主要的税种之一,在网站开发过程中,企业提供的服务属于应税服务,应缴纳增值税,增值税的税率根据服务性质和服务收入的不同而有所差异。

2、所得税

网站开发企业获得的收入,包括服务收入、技术转让收入等,需缴纳所得税,所得税的计算依据是企业的利润额,税率根据企业规模和盈利状况而定。

3、营业税

在一些地区,网站开发服务可能被视为营业税的征税对象,营业税是根据企业的营业额来计算的,不同行业的营业税率有所差异。

4、其他税种

除了上述主要税种外,网站开发企业还可能涉及房产税、印花税、城市维护建设税等,这些税种的征收标准和依据因地区和行业差异而有所不同。

网站开发税收分类的具体应用

1、合理规划税务筹划

网站开发企业在经营过程中,应充分了解各税种的征收标准和政策,合理规划税务筹划,通过合理的税务筹划,企业可以在合法的前提下降低税负,提高经济效益。

2、遵守税收法规,防范税务风险

网站开发企业应遵守国家税收法规,确保合规经营,企业还应关注税收政策的变动,及时调整税务策略,防范税务风险。

3、税收分类与网站开发业务的关联

网站开发业务的性质决定了税收分类的特点,服务性收入主要涉及增值税和所得税;而技术研发和转让则可能涉及研发费用加计扣除等税收优惠政策,企业需根据业务特点选择合适的税务策略。

网站开发税收分类的挑战与对策

1、税收政策的不确定性

随着互联网技术的发展,网站开发行业面临诸多新情况、新问题,导致税收政策存在一定的不确定性,对此,企业应密切关注税收政策的动态,及时咨询专业机构,确保合规经营。

2、跨地区经营的税务问题

网站开发企业往往涉及跨地区经营,面临不同地区的税收差异问题,企业应了解各地的税收政策,合理规划税务布局,以降低税负。

3、应对挑战的策略

面对税收分类的挑战,网站开发企业应加强与税务机关的沟通,了解政策导向;企业还应提高税务管理水平,加强内部控制,确保合规经营。

网站开发税收分类是企业在互联网时代必须面对的重要问题,企业应充分了解各税种的征收标准和政策,合理规划税务筹划,遵守税收法规,确保合规经营,企业还应关注税收政策的动态,提高税务管理水平,以应对挑战,希望通过本文的探讨,能为网站开发企业在税收分类方面提供有价值的参考。

京ICP备11000001号

京ICP备11000001号